税法(法人税法) |

|

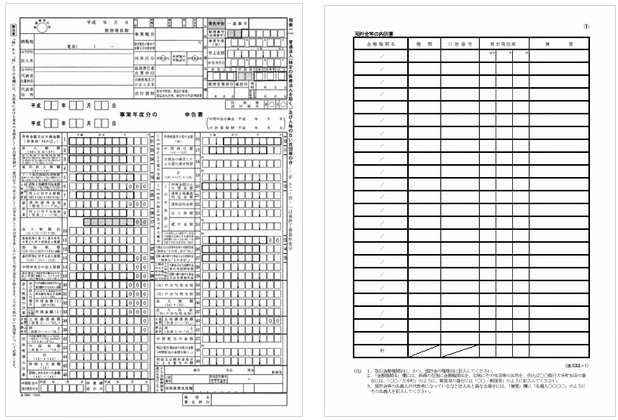

法人税確定申告書企業に課せられる税金で代表的なものは、『法人税』や『住民税および事業税』があります。これらの税額の計算は、企業の『所得金額』を基礎にして算定(課税所得計算)されます。しかしこの『所得金額』は、会社法の計算書類における『利益』とは金額が異なります。これは法人税法の所得金額と会社法の利益の算出方法が違うからです。 法人税法: 所得金額=益金-損金 計算書類: 利益=収益-費用 上記のような算出方法になりますが金額が異なる原因としては、『益金≠収益』『損金≠費用』になるためです。しかしながら、計算書類と全く別に所得金額を算出するわけではなく、計算書類の『当期純利益』を出発点にして、『益金と収益の差異』と『損金と費用の差異』を調整することで、所得金額を算出します。この算出に使うものが『別表』といわれるもので、その内容は多岐にわたりその種類は200種類以上あり、算出方法も複雑になりますので、これらを算出することができる人材を雇うことができない中小企業は、税理士に依頼しているケースが多くなっています。 法人税の申告を行なう場合は、別表・計算書類(貸借対照表・損益計算書・株主資本等変動計算書)・勘定科目内訳書を一式として、所轄税務署で法人税の確定申告を行ないます。事業税・住民税の申告はこれとは別の書類で行ないます。 ■法人税申告書(別表1)・勘定科目内訳書(預貯金等の内訳書)

勘定科目内訳書とはその名の通り、貸借対照表等の勘定科目の内訳明細を記載する書類です。 計算書類や財務諸表は、広く配布されたりホームページ等で公開されていますので、他社のものが手に入り易いですが、税務申告書は一般に公開されることはありませんので、通常他社のものを手に入れることはできません。 会計と税法の差異会計(損益計算書)と税法での利益(所得金額)が、異なる原因としては様々な項目があります。例えば『交際費』があります。会計では交際費は使った分だけ費用とされますが、税法(法人税法)では資本金の額により制限があり、資本金の額が大きい上場会社では全額費用として認められません。詳細:[税制改正] また、会計では、貸倒れの危険性のあるものに対しては貸倒れまたは貸倒引当金として計上することを要求しています。(貸倒れの危険性のあるものを債権のままで残しては、投資家等の判断を誤らせる可能性があるので)一方、税法では売掛金や貸付金などの債権で貸倒れの危険性があるものに対して、貸倒れとして損金計上(費用)をする場合にはその基準が厳しく、簡単には貸倒として認めてもらえません。(容易に認めてしまうと納税額が少なくなってしまうので) このように会計と税法の目的とするところの違いにより、『収益』と『益金』、『費用』と『損金』には異なる点があり、結果会計と税法の利益に差異が出てくるのです。 確定決算主義我が国では、法人税法の課税所得の計算について、株主総会で報告または承認された損益計算書(確定した決算)に記載されている利益を基に、上記のような差異項目をプラスまたはマイナスする方法を採用しています。これを『確定決算主義』といいます。この方法を採用してる国は、日本のほかにドイツ・フランス・イタリアなどがあります。 確定決算主義に対し、財務会計とは別に課税所得計算を行なう方法がありますが、この場合財務会計上の利益と課税所得は全く無関係となります。この方法を採用している国には、アメリカ・イギリス・オランダなどがあります。 |

|